科陆电子涅槃重生,储能旧龙头正在卷土重来

文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。“这是新能源大爆炸的第399篇原创文章”

昨天给大家讲了科陆电子未来值得看一看的逻辑,今天再讲一讲公司的历史,便于大家更全面了解科陆电子,也可以据此判断一下它未来能否在储能行业真正跑出来。

01 辉煌的历史

科陆电子虽然现在很落魄,但他在储能行业非但不是新兵,反而是个绝对的老兵,事实上它是最早的储能公司之一,甚至一度堪称国内储能龙头,只是后面因为种种原因把自己给作死了。

科陆电子由饶陆华于1996年创立,主营智能电表和配电设备,以及储能等业务,也是国内这几块业务中的主要生产企业,有过辉煌的历史。

国内第一台0.05级变送器检定装置

国内第一块0.2S高精度电子式电能表

国内第一块万分之二精度标准表

国内第一台创新智能用电终端

国内第一台能量路由器国内第一台MW级箱式储能电站

国内第一个虚拟电厂示范

储能业界第一台3MW功率容量PCS

攻克国家863“IGBT串联”技术难关

攻克国家863“灵活互动智能用电支撑设备和平台开发”技术难关

获批国家智慧能源示范和新能源微电网示范

自营海丰储能AGC调频电站入选国家能源局示范项目

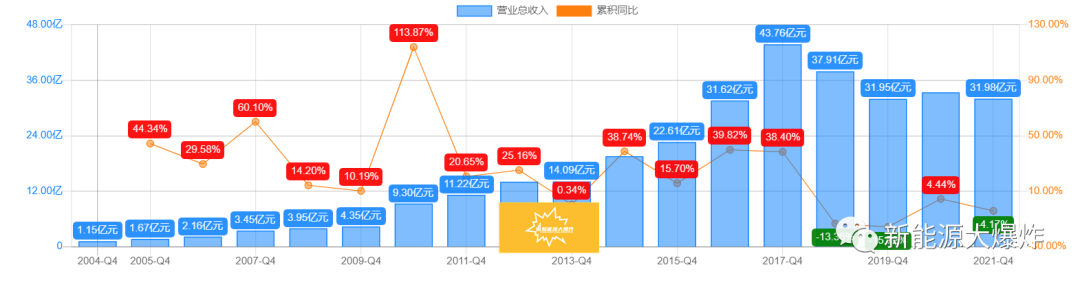

强悍的研发实力,以及公司的客户主要面向电力企业,客户资源属于非常优质的,在公司发展的前十年,营收都是一路向上,形势一片大好。

净利润虽然跟不太上营收的增长,但总体也是向上增长的。

到了2017年营收更是超过40亿,净利润也接近4亿,登上了公司的历史高峰,然后就开始自由落体运动了......

02 把自己作死了

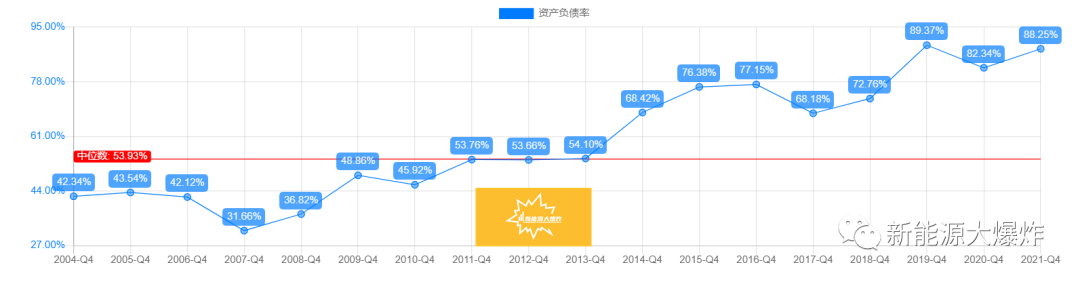

还没有来得及消化2017年的历史新高的喜悦,2018年公司就迎来了首次的营收规模的下滑以及利润的暴跌,甚至2019年继续加剧,两年期间净亏损就接近40亿,把过去多年的利润亏得干干净净,公司也被成功ST了。

好好的公司,怎么一夜之间就巨亏成这个鬼样子样子,财务造假了吗?

还真不是,巨亏的原因是公司给人做担保暴雷了,以及一些坏账。

人生和企业经营都跟下棋一样,一步错,很可能就步步错,科陆电子就是如此,由于18年和19年,甚至2020年都遭遇了担保暴雷的事情,导致公司的经营也出现了大问题,就不要说净利润了,营收都出了大问题。

好死不死,本来公司已经压力重重了,2019年饶陆华又陷入的一桩跨国“重婚”案,更是让市场失去了信心,反映在走势上就是无穷无尽的黑暗。

从此公司就开始入不敷出的日子,管理层为了保壳更是各种变卖资产和转让股权。

2019年6月,深圳国资委旗下的深圳市资本运营集团有限公司增持股份101.29万股后,持有公司总股本的24.26%,超过公司原实控人饶陆华成为第一大股东。

仔细研究了一下过往的财务情况,真心觉得公司就是被自己作死的,本来自己的经营就很激进,资产负债率一直都比较高,偏偏还给那么多公司做担保,最终把自己也搭进去。

人生没有白走的路,每一步都算数,走错的路也算,只是走错的路就要用沉重的代价去偿还,对于科陆电子来说,基本上,今年的业绩都不用太过期待。

03 2022年业绩中报预告简析

前几天,2022年的中报预告已经出来了。

预计2022年中报,归属于上市公司股东的净利润,亏损1.4亿--1.7亿,上年同期亏损1.56亿。有可能比去年亏损的更多,也有可能减亏,但幅度不大,也没有太大意义。扣非净利润为亏损:14.5亿 – 17.5亿,去年同期亏损为12.4亿,亏损幅度有所加大了,但总的来说今年的业绩跟去年同期基本持平。

亏损的原因公司的解释是几点导致的:

1,虽然受到疫情、缺芯少料、资金紧张的影响,但是营业收入同比略有增长。

2,受原材料价格上涨等因素影响,公司综合毛利率同比略有下降。

3,有息负债规模有所增加,以及汇兑损失增加,导致财务费用同比增加。

虽然亏损同比去年基本持平,但营收还是勉强增加了,也算是一个小小亮点了,不过对科陆电子当前的局面也没啥帮助。

至于原材料价格上涨,毛利率下滑,缺芯等,都是行业集体的问题,除非像德业、锦浪之类的提前做储备,不然都一样要面临这个问题,但就科陆电子当下的稀烂现状,要求它在这方面做得更好,明显不现实。

有息负债,财务费用的增加,也是公司在为过往的错误还债,没办法,自己的错误,含泪接受吧。

2022年大概率还要继续亏损,对科陆电子只能看未来,当做困境反转标的看待,好在它困境反转的确定性是挺高的。

04 困境反转确定性很高

本身,公司已经努力在为此前的错误买单了,由于自身的经营业务就是当下的大风口,在储能行业大爆发的情况下,只要公司自身经营回归正常,获取订单参与市场竞争是没什么问题的,从近期公布的订单情况看,公司也确实是在努力了。

另外假如最终定增顺利通过的话,美的开始控股公司,也有望给公司带来经营上的好转。

一方面,美的自身强大的研发、制造、供应链管理、企业管理能力等,都可以赋能科陆电子,提升公司的经营效率,降低成本,提高毛利率;

另外,定增收到的资金全部用来偿还债务,直接降低了财务费用,也直接提高了净利润。

还有一个非常重要的点,公司现在的储能业务基本集中于B端,但户用储能市场却在大爆发,公司可以借助美的的全球渠道和品牌,快速在欧美市场推进户用储能业务。

相信在这一点上,美的可能还要着急,就看科陆电子自己能不能争气表现,美的才可以放心的砸更多资源扶持它尽快做大做强。

其实还有一个好处,美的入股后,公司就可以不用像之前那样为了保壳,疯狂的变卖资产了,有些资产还是挺优质的,尤其是有美的的赋能后,完全有机会快速成长。

这一切的前提就是定增要成功,如果最终定增成功,科陆电子成为美的旗下储能业务的主要开展主体的可能性是非常大的,相比合康新能,它在储能业务上成功的概率,至少当下看来,确定性要更高。

而一旦它困境反转,在美的的赋能之下,它将成为储能行业里不可小视的力量。

原文标题 : 涅槃重生,储能旧龙头,正在卷土重来

图片新闻

最新活动更多

-

9月30日立即试用>> 【有奖试用】爱德克IDEC-九大王牌安全产品

-

限时30天免费下载>>> 《村田中国-智能驾驶感知器件应用指南》

-

10月14日抢先报名>> 【线下会议】2024碳中和创新论坛-新型储能技术及应用论坛

-

10月22日立即预约>> 【电力运营直播】主动预测维护如何提高电力运营稳定性?

-

11月14日抢先报名>> 【在线峰会】OFweek 2024固态电池生态大会

-

即日-11.30免费预约申请>>> 燧石技术-红外热成像系列产品试用活动

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论